实习记者 | 章宇璠

记者 | 张一诺

“924”国新办政策组合拳落地以来,A股迎来一轮史诗级大涨行情。不过,节后行情突变,A股天量成交后遭遇巨幅震荡。展望后市,A股接下来如何走?行情中止抑或牛回头?散户投资者能否上车?

界面新闻特邀请银华基金A50ETF基金基金经理王帅、华西证券研究所副所长、首席策略分析师李立峰,就上述热点话题展开讨论。

对于这一轮A股、港股的行情,李立峰指出,其背后有多因素驱动。首先9月24日之前A股处于相对较低的点位和成交量,而9月24日的新闻发布会以来,有“四把火”密集点燃,即央行降准降息和货币创新工具等直接作用于股票市场、证监会吴清主席的表态、9月29日发布的政治局会议通告中对于股市的指示以及国庆前楼市调控部门的举措。这“四把火”使得A股行情猛烈而迅速地发展。王帅也表示,这一轮行情的直接原因可能是投资者情绪,背后是政策面和资金面带来的利好预期。

国庆节后两个交易日,伴随着天量的成交量,A股市场走势先冲高后回落。对于这一市场走势,李立峰表示,节后第一个交易日3.5万亿的历史天量成交量和过高、过快的涨幅,使得市场有技术性的调整必要,因此第二个交易日的回落调整是健康、有利于行情的,并不意味着行情的结束。

王帅也表示,这一回落相当于“踩了一脚刹车”,给投资者冷静思考的间隙,也有利于股市后期的健康发展。从长期上看股市的投资价值空间仍然广阔,后续新的政策出台也会使投资者看到市场的长期配置价值。

本轮A股行情“出圈”,使得不少新开户投资者加入“A股散户联盟”。对于新股民,李立峰建议,要抱有平常心看待市场,同时要有极高的纪律性。

历史上来看,牛市可以分为三段——早期、中期和尾声阶段。牛市的尾声阶段往往风险最大,因此不建议新股民参与牛市的中后期阶段。

李立峰认为,目前的阶段是牛市相对中早期的阶段,可以适度参与。

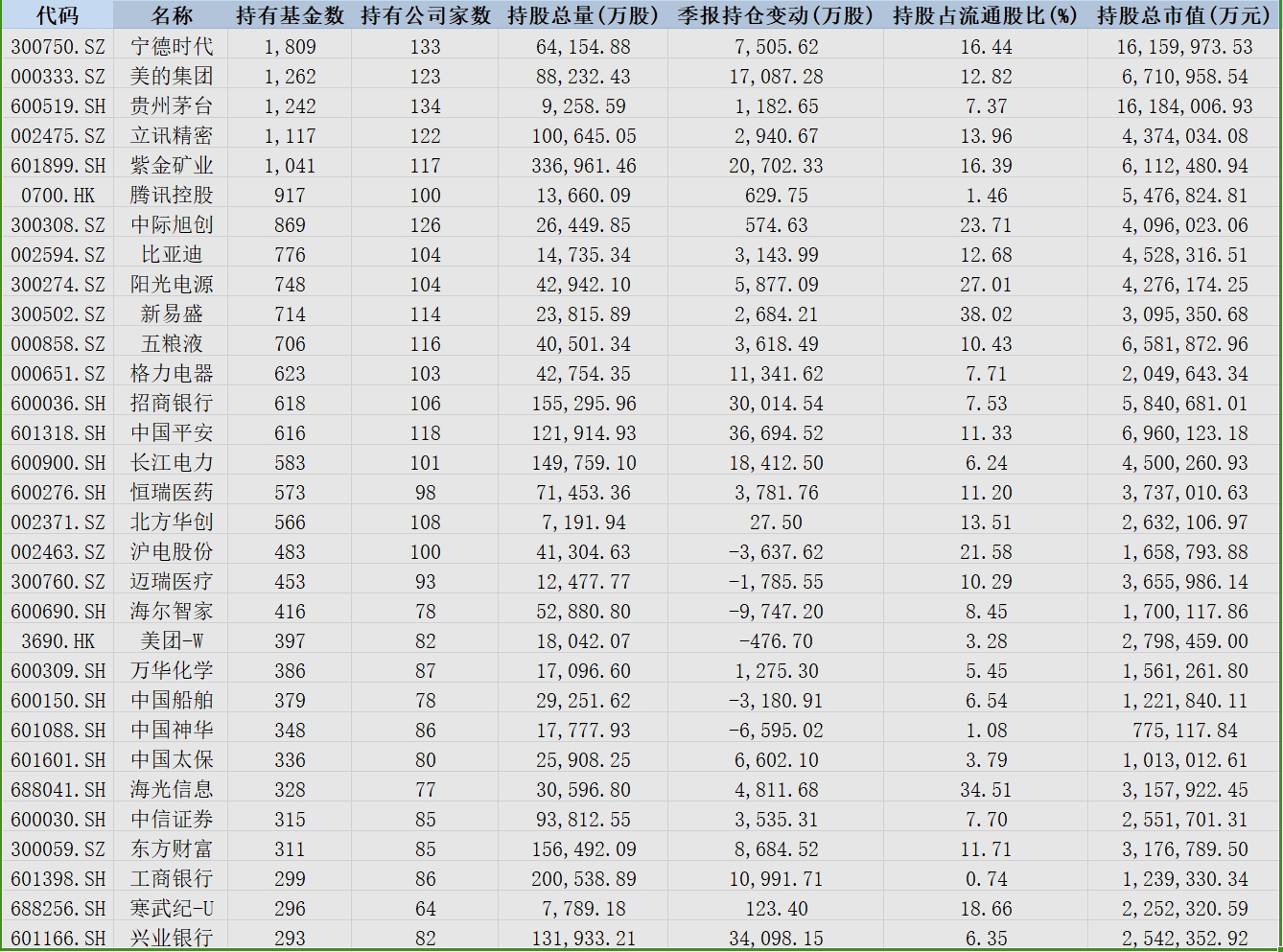

对于后续走出慢牛行情的关键变量,两位专家都强调基本面经济的支撑。王帅提出,要回归基本面来看,比如可以去看三季报中,哪些行业有基本面角度的回归价值。此外,扩内需是未来经济发展非常重要的一点,如果将财政的刺激政策和扩内需联系起来,可以去关注和基础民生相关的变量,比如消费以及和人口老龄化相关的养老、医药等方向。再往后看,基于新国九条和退市新规的落地情况,明年3、4月份年报披露后,根据盈利情况就可以判断哪些中小微企业股票可能会被出清,由此带来剩下的中小微企业的强势反转。

李立峰表示,A股要走出慢牛行情,重要的条件之一是宏观经济的温和复苏。前期政策已经发力,传导到经济方面,消费、房地产等方面慢慢启动,形成正循环的状态,这一情况下A股大概率会走出慢牛行情。

从资产配置和投资性价比的角度,后续如果出现行情分化,重点应该关注哪些投资主线?

对此,李立峰指出,牛市早期阶段,大家都会选择高弹性的,也就是所谓高贝塔的品种和行业进行配置,如券商、创业板等。但在市场慢慢从快速上涨到震荡期时,结构会出现分化,配置要从高贝塔板块转向配置高阿尔法板块,即选基本面好的、行业景气度高的,如家电、汽车、保险、家电等。对于股民而言,要放平心态,均衡配置。

10月8日,港股遭遇大跳水,恒生指数盘中最大跌幅近10%,10月9日港股延续跌势。对此,对此,王帅指出,港股的牛市来得比A股要早,目前累计涨幅已经非常大,因此回调也是正常现象。未来港股可能会回归正常的节奏,慢慢往上走。并且外资机构都对中国资产的可投资性发表了观点,高盛、贝莱德、瑞银等研究部门也都上调了中国资产的评级,因此港股和A股未来的投资价值还是值得期待。但从操作上说,投资者除了要有必要的纪律性,还要有自己的投资理念,回归投资本质,投资真正有价值的股票。

李立峰也表示,从历史上看,A股的赚钱效应会映射到港股,使得港股也受益于政策红利和国内经济的缓慢复苏。此外,目前来看,外资仍然是低配港股,随着后期政策出台,推动企业盈利的改善,外资也会提高对港股的配置。

总结来看,在这场由政策驱动的A股大涨行情中,尽管市场经历了剧烈波动,但两位专家认为,当前市场仍处于牛市的中早期阶段,具有投资价值。投资者应保持理性,遵循纪律,关注基本面和政策导向,适时调整投资策略。