界面新闻记者 |

界面新闻编辑 | 江怡曼

贷款回购增持案例正在密集落地。近期一大波上市公司披露公告称,公司或大股东将使用银行专用贷款资金用于股票回购或增持。

按照监管要求,金融机构发放贷款利率原则上不超过2.25%,这意味着只要上市公司股息率高于2.25%,上市公司和主要股东使用贷款回购、增持股票就有利可图的,意愿也会更高。目前A股一共42家上市银行,股息率几乎都高于2.25%,银行是否会回购以及银行股东是否会增持成为关注的话题。

界面新闻记者采访了解到,目前上市银行实施回购的可能性不大,因为银行回购股票注销会直接减少核心一级资本,不利于银行的长远发展;上市银行主要股东通过股票回购增持再贷款增持具有一定可行性,但需满足关联交易的相关要求,监管也需进一步明确相关事项。

回购不可行

央行等三部门10月18日发布的《关于设立股票回购增持再贷款有关事宜的通知》(以下简称通知)称,人民银行设立股票回购增持再贷款,引导金融机构向上市公司和主要股东提供贷款,贷款资金坚持“专款专用,封闭运行”,分别支持其回购和增持上市公司股票。

通知还提出,各政策性银行、国有商业银行,中国邮政储蓄银行,各股份制商业银行等21家全国性金融机构,自主决策是否发放贷款,合理确定贷款条件,自担风险,贷款利率原则上不超过2.25%。换言之,如果上市公司股息率高于2.25%,上市公司和主要股东使用该工具就具备套利空间。

Wind数据显示,以2023年度分红情况、2024年10月22日的股价来看,A股股息率超过2.25%的上市公司数量合计有1049家,占上市公司数量的两成。

其中,除郑州银行、西安银行外,银行板块其他40家上市银行股息率均超过2.25%,平安银行股息率最高(超过8%)。按此看,上市银行及主要股东使用前述工具的意愿会较高,但事实并非如此。

需要注意的是,股票回购的主体是上市公司本身。包括银行业在内的金融企业杠杆经营,需要满足资本充足率的监管要求,如银行回购股票注销,则会直接减少核心一级资本,不利于银行的长远发展。

某城商行中层人士表示,银行业不便实施回购。一是银行面临严格的资本金约束,如果回购股票并注销,将会消减银行资本充足率水平。在回购的同时还要维持一定的资本金比例,就必须从资产端来消减,一方面会降低银行收益,短期对股价产生显著的不利影响;另一方面,会削弱银行的投放能力和抗风险能力,造成中长期的增长乏力。

二是银行如果回购股票并注销,极易引起系统性风险、声誉风险。根据公司法规定,公司如果作出减少注册资本的决定,须通知债权人。银行的债权人是数以百万计的企业和存款人,极易引发挤兑等重大风险。

根据《上市公司股份回顾规则》,股份回购可用于以下用途:减少公司注册资本;用于员工持股计划或者股权激励;用于转换上市公司发行的可转换为股票的公司债券。银行回购股票用于后两个用途也面临障碍:前者金融企业的员工持股政策没有放开,后者需要银行发行可转债或可交换债,操作难度不小。

主要股东增持具备可行性

根据前述通知,主要股东增持的上市公司不得为已被实施退市风险警示的公司,主要股东原则上为上市公司持股5%以上股东,具备债务履行能力,且最近一年无重大违法行为。

对比来看,当前上市银行并无实施退市风险警示的公司满足要求。另据界面新闻记者梳理,当前上市银行持股5%以上的股东主要有两类:一类是财政部门,如财政部持有工行、农行、交行的股份,长沙市财政局持有长沙银行的股份。当前政府部门向银行借款会新增隐性债务,因此财政部门通过再贷款增持上市银行显然不现实。

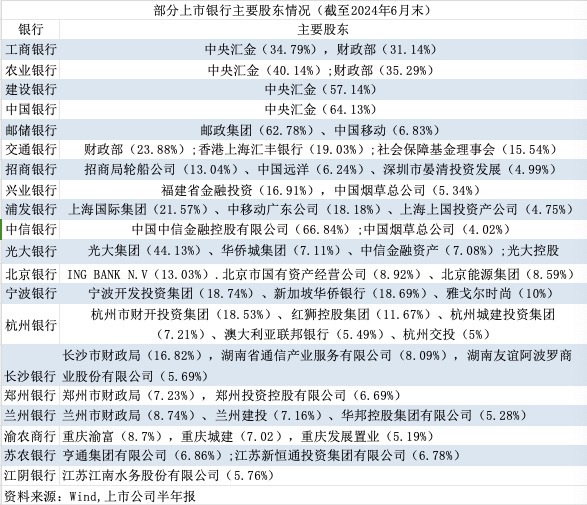

另一类是企业,包括央企、地方国企、外资企业、民营企业,尤以央企、地方国企居多。其中,国有大行股东主要是中央汇金,而城商行主要股东以地方国企居多。近年来,央企、地方国企增持上市银行的案例较多,因为银行股估值低和股息率高,盈利增长比较稳定。

今年4月12日,四家国有大行发布公告称,截至4月10日,控股股东中央汇金通过上海证券交易所交易系统累计增持2.87亿股、4.01亿股、3.30亿股、7145.10万股,合计超10亿股。

9月26日,光大银行公告称,控股股东光大集团通过上海证券交易所系统以集中竞价方式累计增持该行A股股份8061.95万股,占该行总股本的0.14%。

10月8日苏州银行公告称,第一大股东苏州国际发展集团有限公司于2024年9月19日至10月8日通过二级市场合计增持公司股票1477.52万股,占截至9月30日公司总股本的0.40%,增持目的为基于对该行未来发展前景的信心和长期投资价值的认可。

类似的增持案例还有很多,不过公告并未披露主要股东增持股票的资金来源。现在随着新政策的推出,上市银行主要股东用股票回购增持再贷款增持上市银行似乎也可行。

中国平安董秘盛瑞生10月21日在业绩会上表示,近期国家推出一揽子增量计划,有效提振市场信心,公司一方面会继续关注股票的阶段性机会,同时响应号召,对新出的工具,积极研究、申请,为未来投资过程提供更多的选项,提升公司投资回报。近期,人民银行宣布提供3000亿回购再贷款,引导上市公司进行回购,公司正在研究相关事宜。

截至2024年9月末,中国平安及其控股子公司平安寿险合计持有平安银行58%的股份,为平安银行的控股股东。其中,中国平安持有49.56%的股份,平安寿险持有8.44%的股份。

据界面新闻记者梳理,在提供专项贷款的21家金融机构中,有15家在A股上市。理论上它们的主要股东可以通过持股银行贷款增持持股银行,但这需要满足关联交易监管要求及监管政策进一步明确。

“从他行贷款更可行,因为股东作为银行关联方,银行放贷款限制较大,信息披露要求也更严格。”某股份行资产负债部人士称。